当初以1亿元出资设立的储能公司,经过3轮融资后估值暴涨,如今智光电气(002169)计划买回来,这笔交易背后有何玄机?

随着重组预案出炉,嵌套在本次重组交易背后的“上翻收购”条款浮出水面,增资的“伏笔”、精妙的设计、储能的想象……令这笔重组交易颇值得玩味。

10月17日,智光电气复牌首日股价一度触及涨停,随后很快打开,一路下滑,截至收盘报7.62元/股,跌幅达5.11%。

有投资者直接在股吧留言,质疑该笔交易逻辑的合理性。

另值得一提的是,就在公司股票停牌前一周,智光电气走出5连涨,累计涨幅约12%。

智光电气业绩持续亏损

拟并购储能子公司“补血”

10月17日,智光电气发布购买资产预案,公司拟以发行股份及支付现金的方式购买控股子公司智光储能的全部或部分少数股权,同时公司拟发行股份募集配套资金。

智光储能主营业务为电化学储能系统的研发、生产和销售,主要产品包括电站型大容量储能系统(级联型高压储能)、工商业储能系统及户用、移动储能产品。公司也是智光电气发展战略中储能规模化发展的核心主体之一。

截至预案签署日,智光电气直接持有智光储能47.66%股权,通过合并报表范围内子公司智光能效持有智光储能19.16%股权,合计控制智光储能66.82%股权,系智光储能的控股股东。

智光电气主营业务包括数字能源技术及产品的研发、生产和销售、综合能源技术研究与服务。其中,数字能源技术及产品包括储能电站系统等。

智光电气表示,通过本次交易,上市公司将进一步增强对标的公司的控制力,有助于上市公司将优势资源向储能业务配置,增强上市公司在储能领域的核心竞争力。同时,进一步提升上市公司归属于母公司所有者的净利润,增强上市公司的持续经营能力。

记者关注到,智光电气近两年经营情况并不理想,已连续两年亏损,2023年、2024年实现归母净利润分别为-1.57亿元、-3.26亿元。今年上半年,公司归母净利润继续亏损5515万元。

智光电气解释称,2023年受二级市场下行影响,公司持有的其他非流动金融资产公允价值波动较大,导致归母净利出现浮亏;2024年则受控股孙公司“平陆县城区集中供热(一期)PPP项目”《特许经营权合同》提前终止,进行了资产减值损失预计等影响。

在此期间,智光电气还曾因未按规定披露2023年度业绩预告而被出具警示函。2024年,因未按规定在2024年1月31日前披露2023年度业绩预告,智光电气、智光电气董事长兼总经理李永喜、财务总监吴文忠、董事会秘书熊坦被出具警示函的行政监管措施。同时,深交所对上述当事人给予通报批评的处分。

在业绩增长乏力的背景下,智光电气将目光投向盈利能力相对较好的储能子公司,希望进一步“补血”上市公司。公告显示,2023年、2024年及2025年1—8月,智光储能营业收入分别为9.25亿元、10.63亿元、10.60亿元,净利润分别为4076万元、4218万元、6581万元。

智光电气在9月初的调研公告中进一步表示,公司目前储能在手订单充沛,截至目前智光储能在手已签订单超18亿元。自本年4月份以来,基地一直处于繁忙生产状态,年度交付量预期将再创新高。

增资协议预设“上翻收购”条款

谁是重组背后“大赢家”?

记者发现,此次智光电气并购智光储能或早有迹可循,且是一笔精妙设计的“上翻收购”交易。

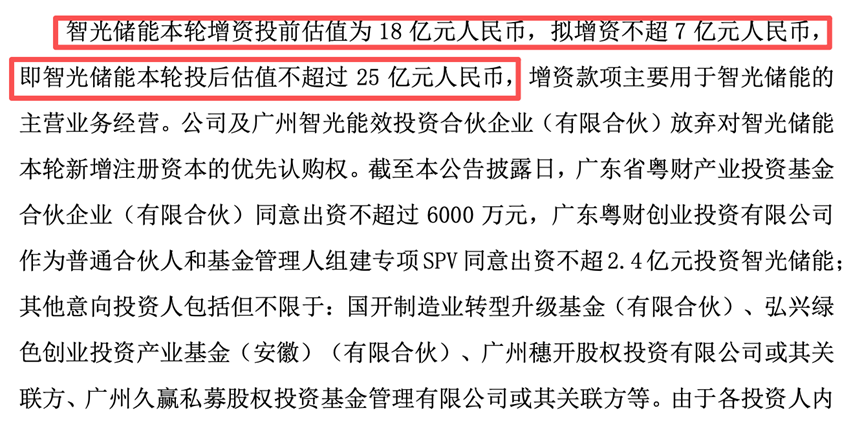

据了解,智光储能为智光电气2018年2月2日以出资1亿元设立的储能全资子公司。此后,智光储能历经3轮融资,最新一轮在2023年12月披露,智光储能彼时增资投前估值为18亿元,拟增资不超7亿元,即智光储能本轮投后估值不超过25亿元。

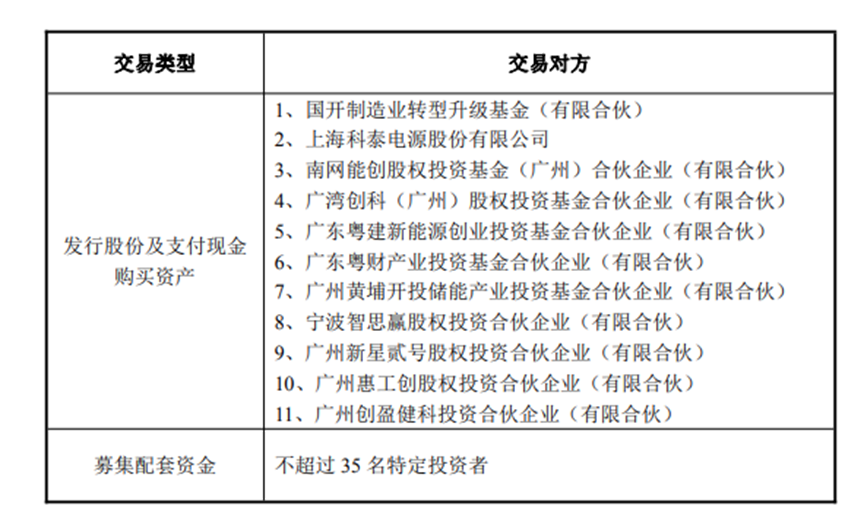

从此次预案披露的交易对方来看,经过前期融资,智光储能不仅估值暴涨,股东榜中更集聚了一批重量级的股权基金、上市公司等明星机构股东。本次发行股份购买资产的拟交易对方为国开制造业转型升级基金(有限合伙)、科泰电源、南网能创、粤建新能、黄埔开投、粤财基金、广湾创科、智思赢、新星贰号、惠工创投、创盈健科等。

值得关注的是,根据智光电气、智光储能与本次交易部分拟交易对方签订的相关增资协议,该等拟交易对方在增资智光储能时与智光电气约定了上翻收购、股权收购、合意转让等退出选择路径。

根据彼时增资协议中的“上翻收购”条款,智光电气需在2024年3月29日起的12至24个月内披露收购方案。而此次重组的另一个重要目的,便是落实上述“上翻收购”条款。

据了解,“上翻收购”又称“股权上翻”,指投资方通过交易安排将原本持有的子公司股权转换为直接持有母公司股权,以简化股权结构、增强控制权。此类交易通常发生在公司获得更高估值的情况下,将原股东持有的股份转换为更有价值的股份。例如,将普通股转换为优先股或增发新的股份。如此,老股东持有的股份价值会增加,从而实现股权价值的提升。

智光电气表示,通过本次交易,一方面可减少上市公司因履行上述协议约定事项导致的现金支出,另一方面可通过配套募集资金降低资产负债率,优化上市公司的整体财务结构,提升抗风险能力和持续经营能力。

而事实上,此次“上翻收购”更大的受益者还是前期增资入股的一批机构投资者。

根据重组预案,本次发行定价基准日为上市公司第七届董事会第七次会议决议公告日,发行股份的价格不低于市场参考价的80%,不高于市场参考价的90%,即在5.41元/股—6.40元/股之间协商确定。

据初步估算,此次发行价格较智光电气停牌前收盘价8.03元/股,折价约20%—33%。简言之,这批机构能够以更优惠的价格,实现子公司股权与上市公司股权的价值转换。

那么,随着估值水涨船高,智光储能此次交易价值几何?上市公司还要为此支付多少现金?

智光电气表示,截至预案签署日,本次交易涉及标的资产的审计、评估工作尚未完成,标的资产交易价格尚未确定。

此外,记者发现,就在公司股票停牌前一周,智光电气走出5连涨,累计涨幅约12%。

从智光电气披露的停牌前一个交易日前十大股东和前十大流通股股东持股情况来看,三季度以来,截至9月26日,陈均洲、王卫宏两名自然人,以0.44%、0.43%的股权,新进前十大股东榜;卓建方以0.38%股权,新进前十大流通股股东榜。

作者:祁豆豆 李子健